相続財産の多くが不動産などの現金化しにくい資産で構成されている場合、「相続税を納めるために資産を売却する必要があるのでは?」と心配になるケースも多いものです。

目次

1.はじめに

「相続税って一括で払うしかないの?」

「現金が足りない場合はどうすればいいの?」

そんな疑問を抱えていませんか?

ですが、安心してください。

相続税には「延納」という制度があり、一定の条件を満たせば相続税を分割して支払うことが可能です。

この記事では、この相続税の延納制度について、仕組みや要件、そして利用時の注意点までをご紹介します。

2.相続税は“一括払いが原則”だが、実は選択肢がある

相続税は、一般的に相続開始から10か月以内に現金で一括納付するのが原則です。

ですが、現金ではなく不動産など「現金化しにくい財産」を多く持っているケースでは、一括納付が困難になることもあります。

そのような場合に国税庁が用意しているのが「延納」や「物納」といった制度です。

このうち、分割払いを可能にするのが「延納制度」で、相続人の負担を軽減するために設けられています。

3.「延納」とは?制度の仕組みと利用条件をわかりやすく解説

相続税の延納とは、相続税を年賦(年払い)で一定期間にわたって分割納付できる制度です。

現金が手元に十分にない場合でも、例えば不動産を安易に売却せずに支払えるというメリットがありますが、利用するには条件があります。

利用条件

・相続税額が10万円を超えていること。

・金銭で一括納付することが困難である事由があること。

・たとえば、遺産の多くが不動産で現金が少ないなど。

・延納税額および利子税に見合った担保を提供できること。

※ただし、延納税額が100万円以下で、延納期間が3年以下の場合には担保不要

納期限または納付すべき日(延納申請期限)までに、申請書を税務署長に提出すること。

なお、延納申請をしたからといって自動で延納が認められるわけではなく、税務署の許可(審査)が必要です。通常は申請からおおむね3か月以内に許可または却下の決定が下されます(事情により最長6か月の延長もあり得ます)。

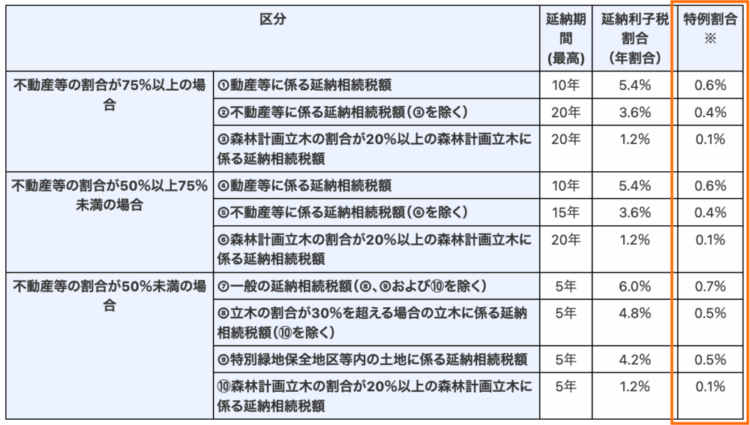

また、財産の中の「不動産等」が占める割合によって、延納できる期間や利子税の年率が異なります。

例えば、不動産等の割合が75%以上なら最大20年まで延納できるケースもあります。

物件を多く所有していて、売却せずに相続税を支払いたい方には活用価値のある制度と言えます。

利子税については、以下の表を参考にしてください。

令和7年1月1日現在の「延納特例基準割合」0.9%で計算した利子税の年率です。

引用元:国税庁No.4211 相続税の延納「相続税の延納期間および延納に係る利子」

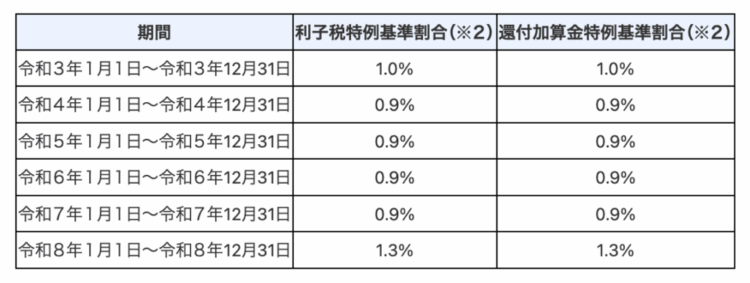

なお、利子税の計算に用いられる延納特例基準割合は、令和8年には新たな基準割合が適用される予定です。(以下表を参照)

(※2) 利子税特例基準割合及び還付加算金特例基準割合は、各年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年0.5%の割合を加算した割合をいいます。

引用元:国税庁「利子税(所得税法第131条、136条、法人税法第75条、75条の2、相続税法第51条の2、52条、53条及び消費税法第45条の2に係る利子税)及び還付加算金の割合」

4.延納を使うと損しない?具体的な支払いイメージ

たとえば、相続税額1,000万円を想定して、延納期間を5年としたケースを考えてみましょう。

この場合、1,000万円を5回に分割し、毎年200万円ずつ支払うことになります。

延納を利用することにより、手元の不動産を急いで売却しなくてもよくなり、生活や家族の事情を急がずに調整できるという大きなメリットがあります。

ただし、延納には「利子税」が発生するため、実際の支払総額は 「税額 1,000万円 + 利子税」となります。延納を選ぶ場合は、利子分のコストを見込んでおく必要があります。

5.延納を利用する際の注意点

延納制度を使う上で注意すべき点もあります。

制度をよく理解したうえで検討することが大切です。

・利子税の負担がある:延納期間中には利子税の納付が必要なため、短期で支払える場合は一括納付の方が総額として有利なケースもあります。

※延納にかかる利子税の年率は所定の基準により算出され、変動します。

・担保の提供が必要:延納税額が100万円超・延納期間が3年超の場合などでは、担保提出が求められます。担保が難しい場合は、制度の利用ができません。

・手続きが煩雑・申請期限がある:延納を希望する場合、申請書や担保関係書類を、納期限または納付すべき日(延納申請期限)までに提出しなければなりません。提出期限を過ぎてしまうと、延納が認められない可能性があります。

6.おわりに

いかがでしたか?

この記事では、「延納制度」の仕組み・条件・注意点をご紹介しました。この「延納制度」を知っておくことで、慌てずに資産を守りながら相続税を支払うという選択も可能になります。

しかし、延納には利子税や担保の提供、申請書の提出や提出期限など、注意すべきポイントが多くあります。相続専門の税理士や専門家に相談し、ご自身の状況に応じた対応策を準備しておくと安心です。

福岡相続テラス(DIG税理士法人)では、相続対策についても無料相談を行っております。お気軽にご相談下さい。

DIG税理士法人【相続テラス】 | LINE 公式アカウント

https://page.line.me/761azsbq?oat__id=3482431&openQrModal=true

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応